高リスク投資をステーブルコインとして取り扱うのは、今後控えるべきです。

ステーブルコイン市場は常に波乱含みですが、本当に欠けているのはリスクへの健全な認識です。11月、ステーブルコイン分野に再び危機が訪れました。

xUSDは「ステーブルコイン」と称されながら、11月4日にフラッシュクラッシュを起こし、$1から$0.26に急落。現在も下落が続き、$0.12で推移しています。時価総額は88%もの大幅減となりました。

出典:Coingecko

この問題の中心は、資産5億ドルを運用するStream Financeという著名プラットフォームです。

Stream Financeは、高リスク投資戦略を配当型ステーブルコインxUSDとして宣伝し、「ドルペグと自動利回り」をアピールしていましたが、実際には投資リターンをステーブルコインの中に組み込んでいました。商品自体が投資戦略に依存していたため、利益の保証は不可能でした。10月11日の暗号資産市場暴落時、オフチェーン戦略が破綻し、9,300万ドル(約6億6,000万元)の損失が発生。これは北京の二環路内で1,000平方フィートのマンションを40戸以上購入できる金額です。

1か月後、Stream Financeは全ての入出金を停止し、xUSDはペグを喪失しました。

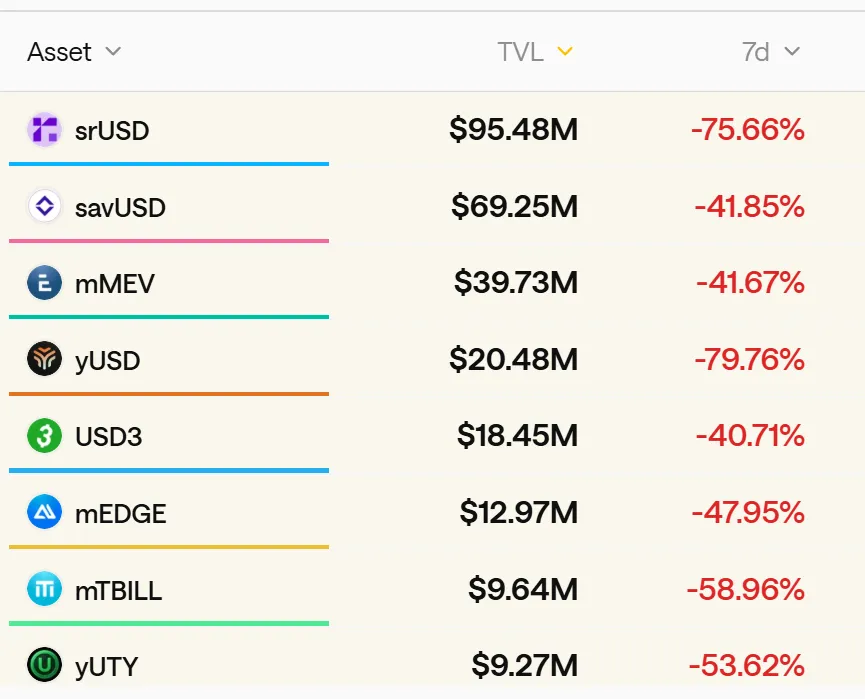

パニックは瞬く間に広がりました。調査会社stablewatchによると、その翌週だけで10億ドル以上が各種「配当型ステーブルコイン」から流出しました。これは、中規模都市の商業銀行預金がわずか7日間で枯渇するほどの規模です。

DeFi投資分野全体に警鐘が鳴りました。特定プロトコルでは借入金利が驚異の-752%まで上昇し、担保は価値を失い、誰も返済や償還を行わず市場は混乱しました。

すべての引き金は、一見魅力的な「安定かつ高利回り」の約束でした。

「安定性」の幻想が一夜で崩壊し、改めて問われることとなりました。どのステーブルコインが真に安定しているのか?どれがリスク資産をステーブルコインと偽装しているのか?なぜ高リスク投資商品が堂々と「ステーブルコイン」を名乗れるのか?

裸の王様

金融の世界では、魅力的な仮面が鋭い牙を隠していることが少なくありません。Stream FinanceとxUSDはその典型例です。

Stream Financeは、xUSDに「デルタニュートラル戦略」を採用していると主張しました。これは市場変動を複雑な金融商品でヘッジする専門的な手法です。安全かつ高度な印象を与え、「市場がどちらへ動いても安定したリターンが得られる」と説明していました。

わずか数か月で5億ドルもの資金を集めましたが、仮面がはがれると、ブロックチェーン分析でxUSDの運用モデルの重大な欠陥が明らかになりました。

まず、極端なまでの透明性の欠如です。5億ドルの資産のうち、オンチェーンで確認できたのは30%未満。残りの「シュレディンガーの3億5,000万ドル」は闇の中で運用され、災害が起こるまで誰にも実態が分かりませんでした。

次に、レバレッジが非常に高水準でした。実質資産1億7,000万ドルでStream Financeは他のDeFiプロトコルを何度も担保化・借入し、合計5億3,000万ドルのローンを積み上げました。実質レバレッジ比率は4倍超です。

つまり、投資家は「安全なデジタルドル」を購入しているつもりが、実際には4倍レバレッジのヘッジファンドLPシェアを持ち、そのうち70%は全く不透明な運用でした。

「安定性」の仮面の裏では、ユーザー資金が世界最大級のデジタルカジノでハイフリークエンシートレードに投入されていました。

こうした「ステーブルコイン」の最大の危険は、「安定」というラベルが実態を覆い隠すことです。実態は、銀行預金並みの安心を個人投資家に約束しながら、専門トレーダーしか運用できない高リスク戦略のヘッジファンドです。

CyversのCEO、Deddy Lavidは「プロトコルが安全でも、外部ファンドマネージャーやオフチェーン管理、人間の監督が重大な弱点です。今回の崩壊はコードではなく人間によるものです」と述べています。

まさに本質です。Stream Financeの根本的な問題は、複雑かつ高リスク・無規制の金融スキームを「安定投資商品」として巧妙にパッケージし、一般に開放したことにあります。

ドミノ効果

Stream Financeが爆弾を作り、Curator(DeFiレンディング商品)がそれを運び、連鎖反応を生みました。

MorphoやEulerなどの新興レンディングプロトコルでは、Curatorが「ファンドマネージャー」として機能します。プロの投資チームが複雑なDeFi戦略を「戦略ボールト」にパッケージし、一般ユーザーはワンクリックで資金を預けて運用できます。主な収益源はパフォーマンスフィー—ユーザーリターンからの分配です。

理論上はリスクを管理し、ユーザーが良質な資産を選べるよう支援すべきですが、パフォーマンスフィーの仕組みが高リスク資産への投資を誘引します。DeFi業界の競争が激しいほど、高利回りはより多くの資金と利用者を呼び込み、フィーも増加します。

Stream Financeの「安定・高利回り」資産は、多くのCuratorにとって抗い難い存在となりました。

Stream Finance事件は最悪のシナリオを示しました。ブロックチェーン分析によると、MEV Capital、Re7 Labs、TelosCなどの著名Curatorが、EulerやMorphoにおけるボールトの多くをリスクの高いxUSD資産に割り当てていました。TelosCのエクスポージャーは1億2,300万ドルに上りました。

重要なのは、これらの割り当てが偶然でなく、事件の数日前から業界KOLやアナリストがSNS上でxUSDの不透明性やレバレッジリスクを警告していたにもかかわらず、Curatorが無視したことです。

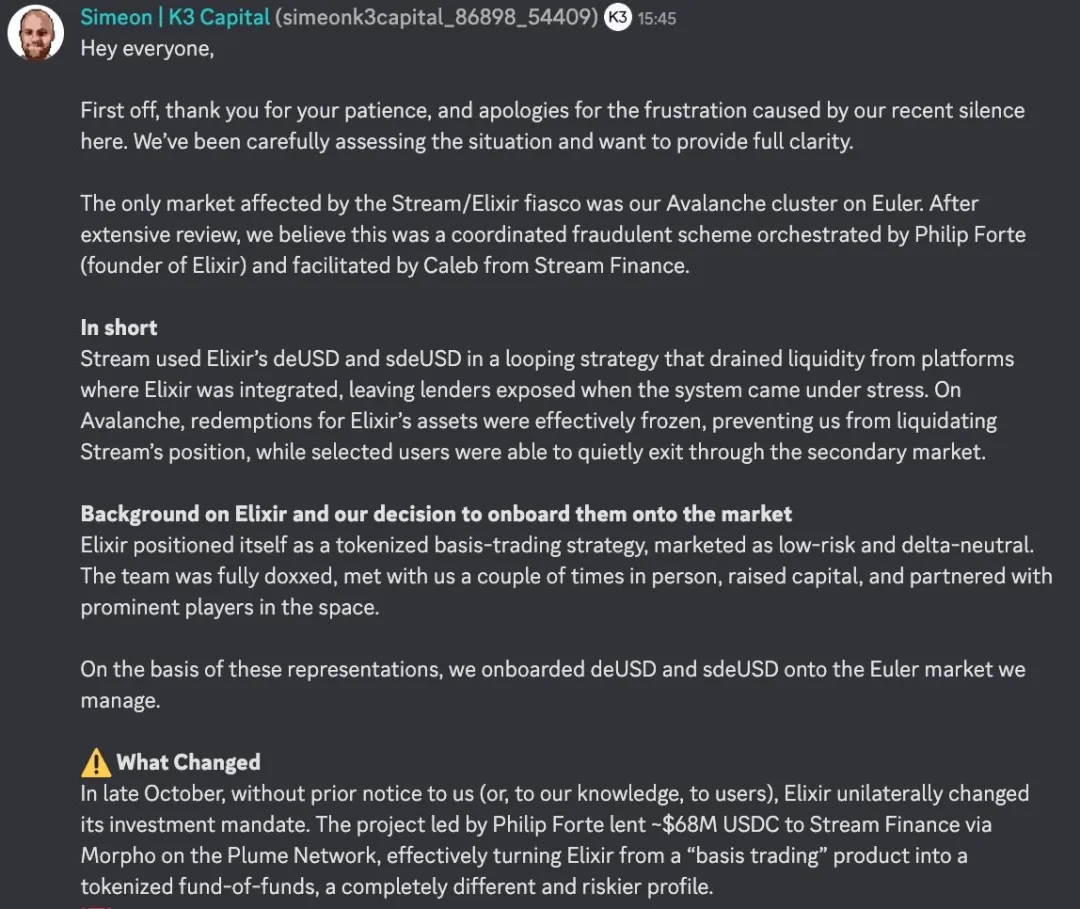

一部Curatorは被害者でもありました。例えば、Eulerで数百万ドルを運用していたK3 Capitalは、今回の騒動で200万ドルを失いました。

11月7日、K3創業者はEulerのDiscordチャンネルで、どのようにして騙されたかを説明しました。

出典:Discord

物語は別の「ステーブルコイン」プロジェクトElixirから始まります。配当型ステーブルコインdeUSDを発行するElixirは「ベーシストレーディング戦略」を採用すると主張し、K3はこの約束に基づきdeUSDを割り当てました。

しかし10月末、Curatorの承諾なしにElixirは一方的に戦略変更し、Morpho経由で約6,800万ドルのUSDCをStream Financeに貸し出し、ベーシストレーディングから「ファンド・オブ・ファンズ」運用に移行しました。

両者は根本的に異なります。ベーシストレーディングは管理可能なリスクの特定戦略ですが、ファンド・オブ・ファンズは別の投資商品への貸付で、元のリスクにさらにリスクを重ねる形です。

Stream Financeの不良債権が11月3日に公表された際、K3はすぐにElixir創業者Philip Forteに1:1でdeUSD償還を求めましたが、Philipは沈黙し回答しませんでした。K3は11月4日にdeUSD200万ドルのポジションを清算。11月6日にはElixirが債務不履行を宣言し、リテールユーザーと流動性プールにはUSDCとの1:1償還を認める一方、Curatorボールトは集団交渉を要求される結果となりました。

K3は米国の著名弁護士を起用し、ElixirおよびPhilip Forteに対して契約の一方的変更や虚偽広告による名誉毀損・deUSDからUSDCへの強制償還について損害賠償を求め、訴訟準備を進めています。

門番であるはずのCuratorがリスクを売る時、砦の崩壊は時間の問題です。そして、門番自身が騙されるなら、誰がユーザーを守るのでしょうか。

古い酒、新しい瓶

この「パッケージ化—拡散—崩壊」のサイクルは、金融史で繰り返されてきました。

2022年のLUNA崩壊では「アルゴリズム安定性と年率20%リターン」によって、72時間で400億ドルが消失しました。さらに2008年には、ウォール街が高リスクのサブプライムローンを複雑なAAA格付け「プレミアム債券(CDO)」にパッケージ化し、世界金融危機を引き起こしました。根本的な論理は同じです—複雑なパッケージで高リスク資産を低リスク商品に見せかけ、投資家がリスクを十分に理解できないまま販売されるのです。

ウォール街からDeFiへ、CDOから「配当型ステーブルコイン」へ—テクノロジーや商品名は変わっても、人間の欲望は変わりません。

業界データによれば、現在DeFiには類似の配当型ステーブルコインプロジェクトが50以上存在し、Total Value Lockedは80億ドルを超えています。多くが高レバレッジ・高リスク戦略を「安定」かつ高収益商品にパッケージ化しています。

出典:stablewatch

根本的な問題は、こうした商品の名称を誤っていることです。「ステーブルコイン」という呼称が誤った安心感を生み、リスク意識を鈍らせます。「ステーブルコイン」と聞くと、USDCやUSDTのようなドル裏付け資産を連想しますが、実態は高レバレッジのヘッジファンドです。

訴訟では市場を救えませんが、警鐘となることはあります。潮が引けば裸の泳者だけでなく、最初から水着を着る気すらなかった者まで露わになります。

80億ドル、50プロジェクト—次のStream Financeはいつでも現れる可能性があります。それまで、ひとつだけ覚えておきましょう。「超高利回りで人を惹きつける商品は、安定とはほど遠い」。

声明:

- 本記事は[动察Beating]より転載しており、著作権は原著者[Sleepy.txt]に帰属します。転載にご異議のある場合は、Gate Learnチームまでご連絡ください。関係手続きに基づき速やかに対応いたします。

- 免責事項:本記事の見解および意見は著者個人のものであり、投資助言を構成するものではありません。

- 他言語版はGate Learnが翻訳しており、Gateクレジットがない限り、複製・配布・盗用はご遠慮ください。

関連記事

ブロックチェーンについて知っておくべきことすべて

ステーブルコインとは何ですか?

流動性ファーミングとは何ですか?

分散型台帳技術(DLT)とは何ですか?